経営への影響大!重要税制のポイント解説第3回 ~東日本大震災に係る震災特例法~

2011/9/28公開

この度の東日本大震災により、日本経済は多大なる影響を受けました。そこで、この大震災により被害を受けた被災者の方々の負担軽減等を図るため、「東日本大震災の被災者等に係る国税関係法律の臨時特例に関する法律」、略して「震災特例法」といわれる制度が施行されました。この制度では、被災した個人・法人それぞれに対する、各種税制上の措置が定められています。

今回のコラムでは、この法律のうち、法人税に関するもので、特に重要と思われるものをご紹介いたします。

目次

1. 震災損失の繰戻しによる法人税額の還付

制度概要

通常、法人税額の還付とは、中小企業を対象として、青色申告書である確定申告書を提出する事業年度に欠損金額が生じた場合において、その欠損金額をその前事業年度に繰り戻して法人税額の還付を請求できるという制度です。

つまり、期末の資本金の額もしくは出資金の額が1億円以下などの中小企業のうち、

- 前期および当期について、連続して青色申告書である確定申告書を提出していること

- 当期の青色申告書である確定申告書を、その提出期限までに提出していること

- 上記(2)の確定申告書と同時に欠損金の繰戻しによる還付請求書を提出すること

という条件に当てはまる企業が、経営悪化などで当期赤字に陥った場合に、前期に納税した法人税の還付を受けることができる制度のことをいいます。

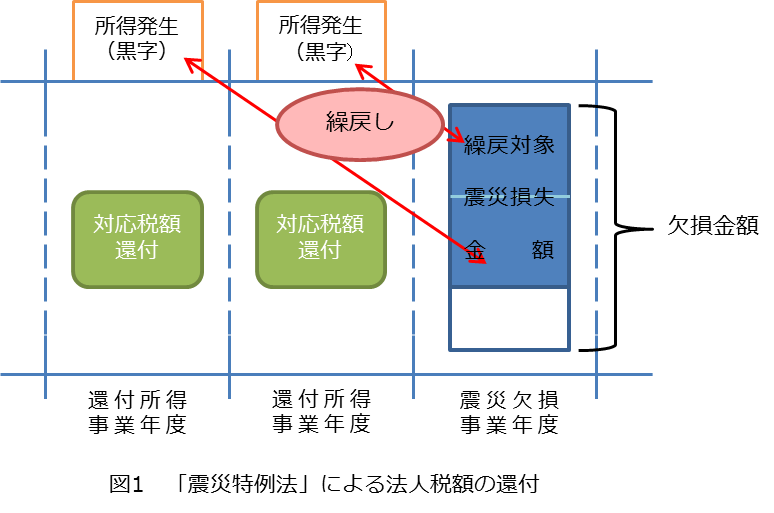

しかし、今回の特例では、資本金1億円超の法人であっても、平成23年3月11日から平成24年3月10日までの間に終了する事業年度の欠損金額のうち、震災による欠損の額を、前2年以内に開始する事業年度の所得金額に繰り戻して、法人税額の還付請求を行うことが出来るようになりました。(図1)

なお、還付額は、納めた法人税額が上限となります。

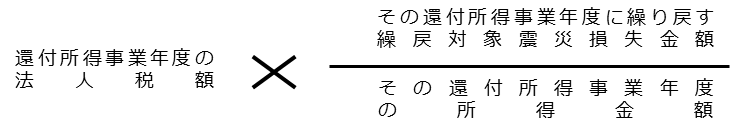

法人税の還付額とは

法人税の還付額は、以下の計算式に当てはめて算出することが出来ます。

繰戻対象震災損失金額とは

欠損金額のうち、震災により棚卸資産・固定資産等につき生じた損失、原状回復費用の額の合計額をいいます。

【注意点】

- 平成23年3月11日から同年9月10日までに終了する仮決算による中間申告期間においても、還付請求することができます。

- 資本金1億円超の法人、青色申告法人以外の法人であっても適用可能です。

2. 被災代替資産等の特別償却

【概要】

平成23年3月11日から平成28年3月31日までの間に、下記の(1)または(2)の資産の取得等をし、事業の用に供した場合には、普通償却に加え特別償却をすることができるようになりました。

- 被災した資産に係る代替資産として、建物、構築物、機械装置、船舶、航空機、車両運搬具の取得等をした場合

- 被災区域内において、建物、構築物、機械装置の取得等をした場合

特別償却額(取得価額×割合)とは

■建物、構築物

H23.3.11~H26.3.31・・・・15%(18%)

H26.4.1~H28.3.31・・・・10%(12%)

■機械装置、船舶、航空機、車両運搬具

H23.3.11~H26.3.31・・・・30%(36%)

H26.4.1~H28.3.31・・・・20%(24%)

※( )書きは、中小企業者等に適用

【 注意点】

- 青色申告法人以外の法人でも適用可能です。

- 1年間の繰り越しが可能です。

- 適用を受ける事業年度において、償却費として損金経理することが要件です。

INDEX : 経営への影響大!重要税制のポイント解説

- 経営への影響大!重要税制のポイント解説 第1回 ~グループ法人税制

- 経営への影響大!重要税制のポイント解説 第2回 ~採用しやすくなった!連結納税制度

- 経営への影響大!重要税制のポイント解説 第3回 ~東日本大震災に係る震災特例法