インボイス制度とは。図解で分かりやすく解説【2023年10月開始】

2020/4/09公開2023/2/13更新

2023年10月1日から導入されるインボイス制度。「聞いたことはあるけど、いまいちどういう制度かわからない」という方もいるでしょう。そこで今回は、インボイス制度について徹底解説します。インボイス制度は消費税を納める必要がある企業や個人事業主だけでなく、免税事業者にも影響するものです。「誰にどんな影響があるのか」「いつまでに何を準備すればいいのか」、事前に確認してインボイス制度の導入に備えましょう。

目次

インボイス制度とは

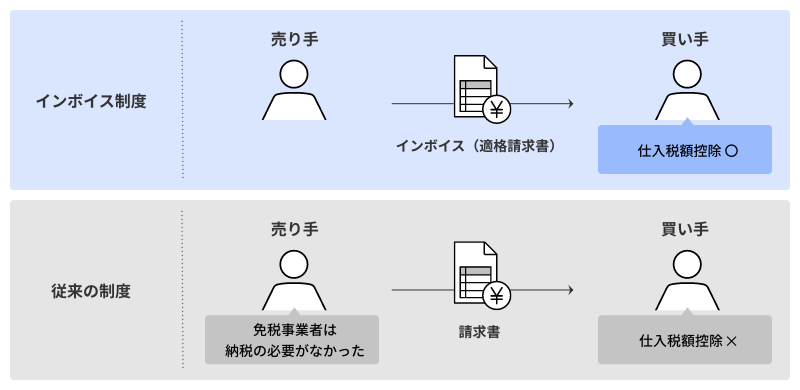

インボイス制度とは、課税事業者(消費税を納める義務のある事業者)が支払った消費税を計算(仕入税額控除)する際に必要な手続要件です。正式には「適格請求書等保存方式」といい、所定の要件を満たした「適格請求書(インボイス)」の提出・保管により、正確な仕入税額控除を行うための制度となります。

適格請求書は「適格請求書発行事業者」しか発行することができません。「適格請求書発行事業者」になるには、税務署に申請書類を提出し、登録を受ける必要があります。また、登録を受けることができるのは、消費税を国に納める義務が発生する課税事業者です。

課税事業者の登録は義務化されていないものの、登録していないと原則としては仕入控除が受けられないデメリットがあることにも注意しましょう。特に、免税事業者への影響は大きいとされ、仕入控除が受けられないことで価格面でのメリットを提供できず、競争力が低下する可能性があります。

仕入税額控除

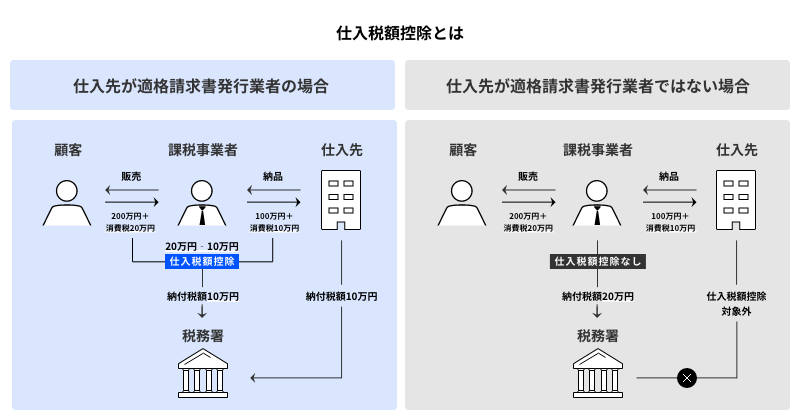

仕入税額控除とは、事業者が預かった消費税から負担した消費税を差し引くことです。

たとえば、仕入先が適格請求書発行事業者の場合、税込価格110万円(本体金額100万円+消費税10万円)の商品を税込金額220万円(本体金額200万円+消費税20万円)で販売した場合、仕入控除額は20万円から10万円を差し引いた10万円(納付税額)となります。

一方、仕入先が適格請求書発行事業者ではない場合、仕入税額控除は受けられません。そのため、仕入先に支払う金額はそのまま、販売商品にかかる消費税20万円を納税する必要があります。

インボイス制度の目的

インボイス制度が導入されることになった背景を簡単に説明します。これまで消費税率は一律だったため、売上高と仕入高それぞれの消費税額から簡単に仕入税額控除ができました。

しかし、2019年10月の消費税率引き上げと軽減税率の導入に伴い、税率8%と10%の商品が混在するようになりました。それにより、仕入税額控除の計算が複雑化し、商品ごとに適用税率がわかる適格請求書(インボイス=請求書や納品書)が必要になったのです。

適格請求書(インボイス)に必要な6つの項目

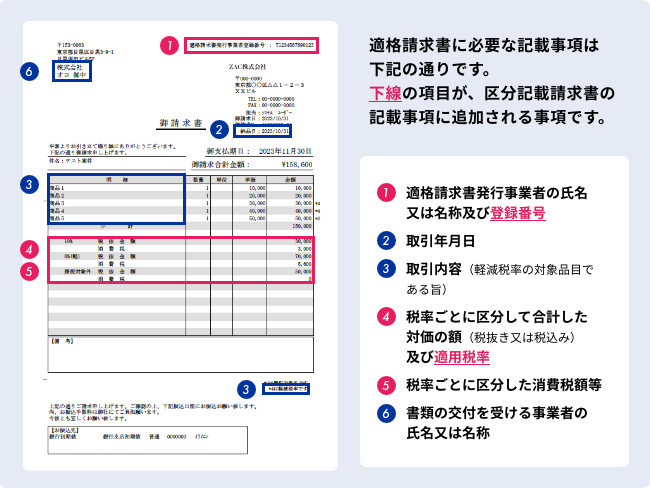

登録を受け適格請求書発行事業者になった場合、原則的には課税事業者の取引先の求めに応じて、適格請求書を交付し、写しを保存する義務が課されます。その際、適格請求書に記載する必要がある項目は以下の6つです。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 税率ごとに合計した対価の額(税抜き又は税込み)及び適用税率

- 消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

- 書類の交付を受ける事業者の氏名又は名称

区分記載請求書との違い

現行の区分記載請求書は、インボイス制度が開始するまでの経過措置です。適格請求書とは、記載されている内容に違いがあります。区分記載請求書には、以下の事項が記載されています。

- 請求書発行事業者の氏名または名称

- 取引年月日

- 取引内容

- 税率ごとに区分して合計した対価の額

- 書類の交付を受ける事業者の氏名または名称

適格請求書との項目の違いは以下の3点になります。

- 課税事業者登録番号

- 適用税率

- 税率ごとに区分した消費税額等

2023年10月1日以降、適格請求書発行事業者の場合は、販売する商品・サービスに軽減税率対象品目があるかどうかに関わらず、課税事業者の取引先から交付を求められた場合、区分記載請求書ではなく適格請求書を発行しなければなりません。

適格請求書がなくても仕入税額控除可能なケース

インボイス制度開始後は、適格請求書の保存が必須です。しかし、なかには適格請求書の交付を受けることが難しい取引もあります。その場合には、適格請求書の交付義務が免除されます。具体的には以下のようなケースです。

- 3万円未満の公共交通機関による旅客の運送

- 出荷者等が卸売市場において行う生鮮食料品等の販売

- 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売

- 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- 郵便ポストに投函した郵便切手類のみを対価とする郵便・貨物サービス

これらを購入した場合、一定要件を満たした帳簿の保存を要件として仕入税額控除が可能です。

インボイス制度の影響範囲

では、インボイス制度が始まると、誰にどのような影響がおよぶのでしょうか。直接的な影響を受けるのは消費税を納める課税事業者です。かといって、消費税の納税義務のない免税事業者も安心はできません。その理由について、課税事業者と免税事業者に分けて解説していきます。

課税事業者(年間の課税売上1,000万円超の事業者)の場合

年間の消費税がかかる売上が1,000万円超で、消費税を納税している課税事業者には、以下のような影響が考えられます。

①納税額の増加

もし免税事業者と取引を行なっている場合、適格請求書が発行されないので、そこから仕入れたものは仕入税額控除の対象外となります。インボイス制度開始前に比べると、免税事業者と取引を行った分だけ納税額が増えてしまいます。

②経理処理の煩雑化

適格請求書に記載された消費税額を逐一チェックして納税額を計算する必要があるので、経理処理が煩雑になる可能性があります。事業の特性によっては、すでに軽減税率が適用された2019年10月からこの作業が増えているかもしれませんが、適格請求書が発行されない仕入れがある場合はさらに手間が増えるでしょう。たとえば、仕入れる商品がすべて食品以外だったとしても、免税事業者と課税事業者両方からの仕入れがある場合は、それぞれ分けて計算することになるからです。

免税事業者(年間の課税売上1,000万円以下の事業者)の場合

年間の消費税がかかる売上が1,000万円以下の事業者のほとんどが免税事業者になるのですが、適格請求書を発行することができるのは課税事業者のみ。そのため、免税事業者は以下のような影響を考慮する必要があります。

①消費税納税義務の発生

免税事業者が適格請求書の発行をする場合、まずは課税事業者に転向する必要があります。課税事業者に転向すれば適格請求書の発行が可能になりますが、たとえ年間売上が1,000万円を超えていなくても、消費税の納税義務が発生します。

②値引きによる売上減少

現状、免税事業者であっても取引先に消費税を請求することは可能です。しかしインボイス制度が始まると、取引先から「消費税は上乗せしないでほしい」と要求される恐れがあります。その結果、実質的に値引きをすることとなり、売上高が低下する恐れがあります。

③取引先の減少

インボイス制度が始まれば、納税額の負担が増えることから、免税事業者との取引を避ける課税事業者が増える恐れがあります。特に大企業との取引が多い免税事業者は、取引停止による売上減少のリスクを考慮し、適格請求書発行事業者への転向を視野に入れてもいいかもしれません。

6年間の経過措置とは

インボイス制度の影響範囲の大きさを考慮して、制度が開始される2023年10月からの6年間は経過措置が取られます。具体的には、適格請求書発行事業者以外からの課税仕入れの一部を仕入税額控除の対象にするというものです。対象となる範囲は、以下のように経過年数で異なります。

- 2023年10月1日〜2026年9月30日:80%

- 2026年10月1日〜2029年9月30日:50%

たとえば2026年9月30日までは、仕入額の80%が仕入税額控除の対象になるということです。経過措置を受けるためには、区分記載請求書と同じ内容を記載した請求書や経過措置を受ける旨を記載した帳簿を保存しなければならないので注意しましょう。

インボイス制度への準備

インボイス制度の開始と同時に適格請求書を発行するためには事前の準備が必要です。どのような準備をいつまでにすればいいのでしょうか。ここからはインボイス制度に向けた準備について解説します。

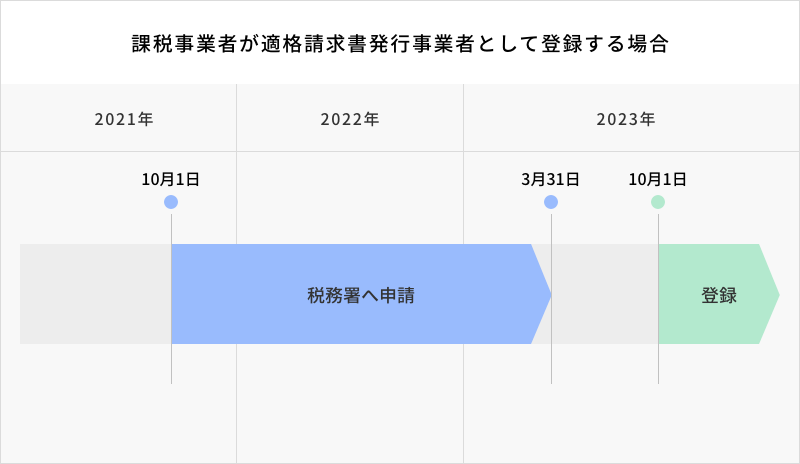

適格請求書発行事業者として登録する

現在すでに課税事業者である場合、適格請求書発行事業者として登録するために税務署へ申請をしておく必要があります。注意すべき点は、2023年10月1日から登録を受けるには2023年3月31日までに登録申請書を提出しなければならないということです。なるべく早い段階で申請しておくといいでしょう。

免税事業者が適格請求書発行事業者になる場合は、通常、課税期間開始前までに「消費税課税事業者選択届出書」で課税事業者を選択し、登録開始日の前日から起算してひと月前の日(※)までに適格請求書発行事業者の登録申請を行う必要があります。ただし、2023年10月1日から2029年9月30日までの課税期間中に登録申請を行う場合は、「課税期間中であっても、登録日から課税事業者となる経過措置が適用されます。その際、登録申請手続きのみで、課税事業者の選択申請を省略できます。インボイス制度のスタートとともに課税事業者になる予定の方は、この経過措置を利用するといいでしょう。

※期間が10月1日から始まるものとすれば、9月30日のひと月前、つまり8月30日まで

適格請求書(インボイス)のフォーマットを用意する

上述した通り、インボイスには記載すべき6つの項目があります。これまでは請求書に記載してなかった項目が増えることになりますので、インボイス制度に対応したフォーマットを準備しなければなりません。こちらは、適格請求書発行事業者になる予定の日までに準備するようにしましょう。

本ブログを運営する株式会社オロのクラウドERP「ZAC」「Reforma PSA」は、6つの必須項目を押さえた適格請求書の作成・発行が可能です。くわしくは「クラウドERP「ZAC」、インボイス制度に対応」をご覧ください。

ただし、小売業や飲食店など不特定多数の人を対象とする事業者に限り、記載事項を簡略化した「適格簡易請求書」の発行が認められています。この場合、書類の交付を受ける事業者の氏名又は名称の記載が不要なほか、適用税率もしくは税率ごとの合計税額どちらかが記載されていればいいとされています(※)。ご自身の事業形態が対象であるかどうか、事前に税務署へ相談して確認しておきましょう。

※補足(2023年2月現在)

適用税率:8%、軽減8%、10%ごとに消費税を表示

税率:請求書明細がすべて10%であれば、10%の消費税を表示

インボイス制度に対応したシステムに切り替える

会計システムを使用して経理を行なっている事業者は多いでしょう。しかし現在使っているシステムでは、インボイス制度に対応できないといった可能性も考えられるので、制度開始前に別の会計システムへの切り替え準備をしておきましょう。

クラウドシステムなどの場合、自動的にインボイス制度へ対応してアップデートしてくれるものもあります。現在使っているソフトが、制度開始に伴いどのような対応が必要かを確認しておくことが大切です。

取引先の課税状況を確認する

インボイス制度が始まれば、取引先から適格請求書を発行してもらえるのかどうかがポイントとなります。そのため、現在の取引先が課税事業者かどうかを事前に確認しておきましょう。

もし取引先が免税事業者だった場合、インボイス制度開始と同時に適格請求書発行事業者になる予定があるかも確認しましょう。免税事業者との取引が多い場合、納税する消費税額が増える可能性もあるので、取引先の変更も視野に入れる必要があります。

事業内容や形態を見直す

免税事業者は、インボイス制度の開始とともに課税事業者になるかどうかの判断を迫られます。取引先によっては免税事業者との取引を打ち切ることもあり得るので、適格請求書発行事業者への転向も検討すべきでしょう。

この先も免税事業者として事業を続けていくならば、取引先が個人や免税事業者メインとなるような事業内容に変更することもひとつの手かもしれません。

まとめ

インボイス制度の仕組みと制度開始に伴う影響、そして何をいつまでに準備すべきなのかについてお伝えしました。インボイス制度については、以下の4点を押さえておきましょう。

- インボイス(適格請求書)のない取引は仕入税額控除の対象外となる

- インボイスを発行できるのは適格請求書発行事業者のみ

- 適格請求書発行事業者になるためには税務署での登録申請が必要<

- 適格請求書発行事業者になれるのは、課税事業者のみ

現在、課税事業者なのか免税事業者なのかによって、今後必要な対応が変わってきます。状況によっては、取引先や事業内容の見直しなど大きな変更を迫られる場合もあります。制度が始まってから慌てないよう、ぜひ早めに対応しておきましょう。